Waar komt het geld voor jouw bijBouwe Hypotheek vandaan?

Waar komt het geld voor jouw bijBouwe Hypotheek vandaan?Blog

Waar komt het geld voor jouw bijBouwe Hypotheek vandaan?

Dit blog is voor het laatst geupdated op 27-11-2023

Het staat prominent op onze website: “bijBouwe, de hypotheek zonder bank”. Maar wat houdt dat eigenlijk in? Hoe komen we aan het geld waarmee wij hypotheken kunnen verstrekken? En wat betekent dat voor jou als klant? Een hoop vragen, waar we in dit blog antwoord op geven.

Hypotheek zonder bank, wat houdt dat in?

bijBouwe is opgericht door drie Nederlandse ondernemers: Bouwe Kuik, Tonko Gast en Daan Potjer, alledrie ervaren op een ander gebied binnen het domein van hypotheken. Zij vonden het tijd om de hypotheekdienstverlening die tot voor kort gedomineerd werd door banken slimmer en beter te maken. Zowel in het proces voor jou als klant, als in de manier waarop geld efficiënter beschikbaar gemaakt kan worden voor jou als consument.

Wat onze hypotheek onderscheidt van eentje bij een bank, is dat wij onze hypotheken niet verstrekken vanuit eigen vermogen. In plaats daarvan heeft een aantal institutionele beleggers een bepaald bedrag toegezegd dat we aan jouw hypotheekvraag kunnen koppelen. Dit noemen we een beleggingsmandaat. Het beleggingsmandaat houdt in dat wij onder bepaalde voorwaarden gedurende 30 jaar geld voor jouw hypotheek beschikbaar krijgen. De rente wordt dus bepaald door bijBouwe en niet door de belegger. Dit geldt voor de rente bij afsluiten, maar ook bij het vernieuwen van je rentevastperiode, zo krijgen nieuwe en bestaande klanten in dezelfde situatie altijd dezelfde rente aangeboden.

Hoe komt bijBouwe aan zijn geld voor hypotheken?

Het geld waarmee bijBouwe hypotheken uitgeeft komt van institutionele beleggers. Deze beleggers zijn in drie typen te verdelen: banken, pensioenfondsen en verzekeraars. Zij verschillen eigenlijk op twee manieren. Hoeveel risico ze bereid zijn te nemen, en wat voor beleggingshorizon ze hebben. De toenemende interesse door deze beleggers is met name toe te wijzen aan flink gedaalde rente op (staats-) obligaties de afgelopen jaren. Hierdoor zijn deze beleggers op zoek gegaan naar investeringen die een beter rendement maken, maar qua risico ook weer niet te veel afwijken. Een van de oplossingen is de Nederlandse hypotheekmarkt, omdat Nederlandse hypotheek-klanten bekend staan om een goede betalingsmoraal.

De grote vraag naar hypotheken kan er voor zorgen dat een rente-tarief tijdelijk niet beschikbaar is. Dit betekent dus dat er tijdelijk geen beleggers zijn voor de hypotheken in dat specifieke segment. Zoals eerder aangegeven heeft dit geen consequenties voor alle klanten die al een aanbod hebben gehad, dat geld staat gereserveerd en is dus altijd beschikbaar. bijBouwe is continu op zoek naar nieuwe beleggers om er zo voor te zorgen dat we zo snel mogelijk weer in alle segmenten een goed aanbod kunnen doen.

Verschillende beleggers, verschillende hypotheken

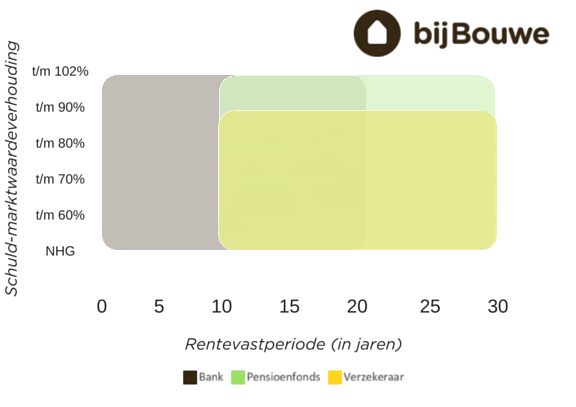

Voor beleggers is een hypotheek als elke andere belegging. Het enige verschil is dat zij het beheren van deze belegging in zijn geheel uitbesteden. Dat wil zeggen dat het afhandelen van de hypotheek, het beantwoorden van vragen en eventuele wijzigingen allemaal de verantwoordelijkheid zijn van bijBouwe. Je kunt dus met vragen en opmerkingen over je hypotheek gewoon bij ons terecht. De belegger is totaal niet in beeld, en zullen we ook niet benoemen. Wat we wel kunnen uitleggen is welk type belegger welke voorkeuren heeft als het gaat om schuld-marktwaardeverhouding versus rentevast periode. Uiteraard kunnen onze beleggers daar op ieder moment van afwijken. Dit zijn de verschillende types beleggers die beleggen in een bijBouwe hypotheek:

Banken

Banken trekken over het algemeen geld aan voor een korte termijn, via onder andere spaargelden. Hierdoor willen zij het ook voor een relatief korte periode uitzetten als hypotheek. Daarom beleggen banken bij ons vooral in de rentevast periodes tussen variabel en 10 jaar.

Wanneer je bij een bank een hypotheek afsluit, zal je zien dat meestal de rentepercentages van de relatief kortere rentevast periodes het meest aantrekkelijk zijn. Vanwege de solvabiliteit van een bank kiezen ze dan ook liever voor een schuld-marktwaardeverhouding die lager is dan 100%. Dit zorgt ervoor dat een bank minder kapitaal hoeft aan te houden.

Sinds de crisis hebben banken te maken met een verscherpte regelgeving rondom hypotheekleningen, de zogenaamde Basel III regelgeving. Banken moeten meer kapitaal gereed hebben om waar nodig enige verliezen op een portefeuille van leningen te kunnen ondervangen. Al enige tijd zien we banken veel leningen afstoten, en zich meer richten op kortetermijnleningen, zoals kortlopende rentevast periodes.

Verzekeraars

Verzekeraars hebben een langere beleggingshorizon dan banken, doordat ze voor de ontvangen premies voor hun producten ook verplichtingen voor de lange termijn hebben. Hiertegenover zetten ze de maandelijkse rente- en terugbetalingen van een hypotheek die ook een lange duur hebben.

Verzekeraars hebben sinds 1 januari 2016 te maken met de Solvency II regelgeving, die nieuwe eisen stelt aan vereist kapitaal, risicomanagement en rapportering. Deze nieuwe regelgeving heeft interesse in de Nederlandse hypotheekmarkt opgedreven, sinds deze hypotheekleningen erg gunstig zijn geworden ten opzichte van andere beleggingen waar verzekeraars uit kunnen kiezen.

Pensioenfondsen

Pensioenfondsen hebben richting pensioendeelnemers verplichtingen over een langere periode, soms wel langer dan 30 jaar. Een hypotheek is dan een aantrekkelijke belegging. Hier kan immers gedurende een lange periode geld uitgezet worden. Daarbij levert een hypotheek op dit moment meer op dan een staatsobligatie van dezelfde looptijd. Een hogere schuldmarktwaardeverhouding lijkt ook geen probleem, want er staat een mooie vergoeding van het (iets) hogere risico tegenover.

Het Financieel Toetsingskader (FTK) is onderdeel van de Pensioenwet, en stelt financiële eisen aan pensioenfondsen. Het is opgebouwd rond de principes van marktwaardering, risico gebaseerde financiële eisen en transparantie. De marktwaardering heeft als gevolg dat de beleggingen en de pensioenverplichtingen op eenzelfde manier worden gewaardeerd. Daarom proberen ze hun hypotheekbeleggingen en pensioenverplichtingen aan elkaar te matchen.

Beleggen is 30 jaar commitment

Ondanks dat beleggers verschillende beleggingshorizons hebben, committeert elke belegger die via bijBouwe in hypotheken wil beleggen zich aan het uitzetten van geld voor de gehele looptijd van een hypotheek, dus minimaal 30 jaar. Het grote verschil ligt dus in welke hypotheken het geld belegd wordt, en welke risico’s genomen wordt.

Welke risico’s zijn er dan voor de belegger?

- Als je vooraf terugbetaalt: een belegger waardeert een hypotheek door bij de hoogte van de lening jouw toekomstige rente- en terugbetalingen te tellen. Doe je dit vervroegd, dan vervalt er een aantal betalingen en daalt de totale waarde van de hypotheek.

- Als je in betalingsproblemen komt: Als je tijdelijk je hypotheek niet kunt betalen, omdat je bijvoorbeeld je baan verliest, dan gaan we met jou samen kijken hoe we tot een oplossing kunnen komen. Er zijn dan allerlei oplossingen die besproken zullen worden, maar hierdoor wijkt het af van de eerder gemaakte rekensom. De belegger zal kijken naar de kans op wanbetaling. Zo vorm je een lager risico wanneer je een stabiel inkomen hebt waarbij de hypotheeklasten een laag percentage van je inkomen vormen.

- Als je de hypotheek niet meer kunt betalen: Als blijkt dat je de hypotheek helemaal niet meer kunt betalen kan het zijn dat de waarde van je lening hoger is dan de opbrengst van de woning. Je lening vormt dus een lager risico wanneer de schuld-marktwaardeverhouding van je hypotheek lager is.

Wat betekent deze werkwijze voor jou als klant?

Het meest gangbare financieringsmodel voor hypotheken, waar de bank hypotheekleningen uitzette met spaargeld van hun klanten, blijkt niet altijd meer de beste manier. In plaats daarvan vinden partijen met kapitaal steeds vaker direct de partijen die kapitaal nodig hebben. Ofwel: beleggers vinden, via bijBouwe, jou als klant.

Maar wat betekent dit alles nu voor jouw hypotheekaanvraag? Deze manier van financieren kan echter ook betekenen dat sommige rente-tarieven (combinatie van rentevastperiode/schuld-marktwaardeverhouding) tijdelijk uitverkocht kunnen zijn, wanneer al het beschikbare kapitaal voor die bepaalde vorm al is verstrekt. De traditionele bank, die hypotheken vanuit de eigen balans verstrekt, heeft dit probleem niet. Echter: wanneer diezelfde bank bepaalde looptijden minder aantrekkelijk vindt, zal deze hogere tarieven vragen waardoor deze vorm ontmoedigd wordt. Wij zullen nooit dit soort ontmoedigingstarieven rekenen. Ook onze beleggers kunnen ons hier niet toe dwingen, we hebben immers afgesproken dat wij de rente voor nieuwe en bestaande hypotheken bepalen.

Klaar voor

je hypotheekaanvraag?

Bereken wat je kan lenen of start direct je hypotheekaanvraag. Liever zelf of toch advies? De keuze is aan jou.